|

2016-10-27 専門家が語る。フランチャイズ・独立開業コラム

ハートマネー代表・ファイナンシャルプランナー

氏家 祥美 |

経営者のリタイア資金作りと節税効果が同時に狙える!確定拠出年金制度活用のススメ

このコラムのポイント

企業をとりまく経営環境は、技術革新による競争の激化や、消費者ニーズの多様化による商品寿命の短期化など、今までにないスピードで変化を続けています。経営者までもが、目前のこと捕らわれ、会社全体が傾いていく… そうならないためにも!今回のコラムでは、会社や経営者の将来を見据え、今のうちから考えておきたい「お金」の話です。

フランチャイズWEBリポート編集部

こんにちは。女性起業の支援グループ「一般社団法人キャリア35」理事、氏家祥美です。

今回は経営者のリタイア資金作りと節税効果が同時に狙える確定拠出年金について、その活用方法と2017年1月の制度改正についてお伝えしたいと思います。

掛け金が全額所得控除になる!小規模企業共済は、国が作った経営者の退職金制度

個人事業主をしている人、また小規模ビジネスで法人なりしている社長さんのライフプラン相談の席で、「老後のために貯金をしたいから、役員報酬を増やしたい」と相談されることがあります。そんなときにお話しするのが、『小規模企業共済』と『確定拠出年金』のお話です。

経営者にも退職金制度はある!小規模企業共済

『小規模企業共済』とは、国が作った経営者の退職金制度です。

65歳以上になったとき、廃業・法人の解散をしたときに備えて退職金を準備していく制度で、月額1000円~7万円までの範囲内で掛け金を設定して積み立てていきます。個人事業主や小規模事業の役員等が個人の口座から掛け金を拠出しますが、その掛け金が全額所得控除扱いになるため、個人の所得税や住民税を減らす節税効果が期待できます。

もしも20年以内に途中解約をすると元本割れをするので注意が必要ですが、老後資金作りが目的なら税金が安くなるメリットは大きいでしょう。中小機構が取り扱っています。

掛け金が全額所得控除になる!個人型確定拠出年金の受取額は自分の運用次第で決まる

「小規模企業共済」に比べると、まだ事業主さんのあいだで認知度が低いのが『個人型確定拠出年金』です。こちらも小規模企業共済と同様に、掛け金が全額所得控除扱いになるため、節税効果が期待できます。

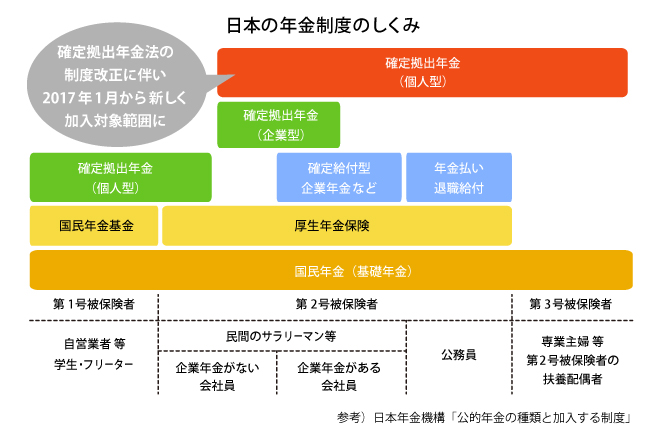

個人事業主(国民年金の第1号被保険者)の場合、毎月の拠出額の上限は6万8000円(国民年金基金をしている場合は、両者を合わせて6万8000円まで)、企業年金のない会社員(国民年金の第2号被保険者)の場合には、月額2万3000円が上限になります。

老後の資産運用をはじめるなら「個人型確定拠出年金」

小規模企業共済との一番大きな違いは、その運用先でしょう。貯蓄などの元本確保型のものも選べますが、基本的には投資信託などの運用型の商品が中心になっています。拠出金の範囲内で、運用したい金融商品を加入者自身でいくつか指定し、その運用がうまくいけば将来受け取る年金額が多くなり、反対に運用が失敗すると年金額が減るという仕組みです。

運用のリスクはありますが、そのままお金を寝かしていてもなかなか増えないこの時代。老後のための資産運用を始めるなら、まずは確定拠出年金から検討してみましょう。ただし、こちらも途中解約はできませんので、老後資金として無理なく続けられる範囲内で行うことが重要です。

2017年1月から、個人型確定拠出年金の加入者範囲が広がる!

確定拠出年金には、企業が従業員の退職金づくりで行う「企業型確定拠出年金」と、先ほどご説明した「個人型確定拠出年金」の2種類があります。実は『企業型確定拠出年金』は、ここ数年間で右肩上がりに利用者が増えていて、2016年4月現在の利用者数は厚生年金被保険者の約16%(6人に1人)にまで達しています。

一方の『個人型確定拠出年金』の利用者は、2016年3月現在で約1%とごくわずか。しかし、2017年1月からは、これまで加入が認められていなかった専業主婦や公務員もこの確定拠出年金に加入できるようになることもあり、これから利用者が増えると期待されています。

「個人型確定拠出年金」を利用するには?

証券会社や銀行などの金融機関で専用の口座を開く必要があります。口座を開設する金融機関によって、毎月差し引かれる運営管理手数料に差がありますし、選べる商品の種類にも差がありますので、比較サイトなどで情報収集をしてから金融機関を選ぶといいでしょう。

経営者だからこそ、未来に賢い選択を!

今回のお話は、開業したばかりの人にはちょっと気が早い話だったかもしれません。でも、こうした制度があることを知っていれば、税額を押さえながら効率的にリタイアメント資金を作ることができます。自分で事業をしているからこそ利用できるこうした制度もあるので、賢く使っていきたいですね。